SBI・Vシリーズの全米株式インデックスファンドは?

答え:S&P500とVTI連動がある

SBI・V・全米株式ってどんな投資信託?

答え:全米株式に連動するインデックスファンド

SBI・V・全米株式の運用実績は?

答え:3年間で「+8%」(僕の場合)

SBI・V・全米株式(SBI・VTI)は、米国株約4000銘柄から構成された指数に連動する投資信託です。

「バンガード・トータル・ストック・マーケットETF」(VTI)というETFを通して運用されています。

簡単にいうと米国株の丸ごとパックです。

比較的新しい商品で、類似商品に「楽天・全米株式インデックス・ファンド(楽天VTI)」があります。

SBI・Vシリーズは業界最安値クラスの低コストなインデックスファンドです。

楽天VTIと比較しても低コストです。

楽天VTIとの詳しい比較はこちら。

長期運用では、コストが差がパフォーマンスに大きく影響します。

僕も低コストという魅力に惹かれて、「楽天VTI」→「SBI・VTI」に積立商品を切り替えました。

僕は2022年4月から積立を開始し約3年間経ちました。

元本:5,450,000円

評価額:5,864,149円

損益:414,149円

リターン:+8%

2024年は大幅に上昇したSBI・VTIですが、

2025年の関税問題により大暴落しました。

なんとかプラスになっている状態です。

この記事では「SBI・V・全米株式」について、もう少し詳しく紹介します。

SBI・V・全米株式とは

SBI・V・全米株式の類似商品

SBI・V・全米株式の運用実績

SBI・V・全米株式にオススメの証券口座

SBI・V・全米株式による実績運用を通じて、投資信託(積立投信)による運用イメージがつけばと思います。

もちろん、今後も同じような動きになるかは分かりませんが、投資経験がない人は値動きのイメージがつきにくいものです。

インデックスファンドでの投資というのは、右肩上がりではないというのを理解できればと思います。

また、1年間の運用実績のように投資には元割れのリスクがあります。

購入の判断は自己責任でお願いします。

ファンド選びの参考になると嬉しいです。

SBI・V・全米株式とは

SBI・V・全米株式の基本情報と特徴を紹介します。

SBI・V・全米株式の特徴

| 商品名 | SBI・V・全米株式インデックス・ファンド |

| ベンチマーク | CRSP USトータル・マーケット・インデックス |

| 構成銘柄数 | 約4,000銘柄 |

| 純資産額(2023年4月7日時点) | 2,463.55億円 |

| 設定日 | 2021年6月9日 |

| 分配金 | なし(再投資) |

| 購入手数料 | 無料 |

| 信託報酬 | 0.0938% |

| 信託財産留保 | なし |

| 取扱証券会社 | SBI証券、auカブコム証券 |

| 最小購入金額 | 100円 |

| NISA | ○ |

| iDeCo | × |

SBI・V・全米株式の特徴をまとめると以下の通りです。

米国株約4000銘柄から構成

→ S&P500よりも分散されている

純資産額が大きい

→ 償還リスクが小さい

低コストで運用可能

→ ノーロード、信託報酬:0.1%以下

NISA対象銘柄

→ 非課税での運用が可能

取り扱い証券会社が少ない

→ 大手ネット証券だと3社でしか扱っていない

iDeCo非対応

→ iDeCoの非課税口座を利用できない

低コストで長期投資に向いているインデックスファンドとなっています。

比較的新しい商品ですが純資産額が大きく、人気の投資信託です。

「取り扱っている証券会社少ない」「iDeCoでは買えない」などのデメリットがあります。

それでも「信託報酬が0.1%以下」という超低コストが魅力の投資信託です。

SBI・V・全米株式のパフォーマンス

| パフォーマンス | 1年 | 3年 | 5年 |

| リターン(年率) | 5.11 % | 14.44 % | ー % |

| リスク(年率) | 16.93 % | 16.45 % | ー % |

| シャープレシオ | 0.29 | 0.58 | ー |

発売から3年しか経っていないため、データが少ないですね。

パフォーマンスにいては、類似商品の楽天・VTIに近づいていくと思います。

SBI・V・全米株式の類似商品

SBI・V・全米株式と類似している投資信託を紹介します。

楽天・全米株式インデックス・ファンド

SBI・V・全米株式と同じくVTIに連動する商品に「楽天・全米株式インデックス・ファンド」(楽天VTI)があります。

| 商品名 | 楽天・全米株式インデックス・ファンド | SBI・V・全米株式インデックス・ファンド |

| 指数 | CRSP USトータル・マーケット・インデックス | CRSP USトータル・マーケット・インデックス |

| 構成銘柄数 | 約4,000銘柄 | 約4,000銘柄 |

| 純資産額 (2025年4月11日時点) | 15,197.06 億円 | 2,616.01 億円 |

| 設定日 | 2017年9月29日 | 2021年6月29日 |

| 分配金 | なし(再投資) | なし(再投資) |

| 購入手数料 | 無料 | 無料 |

| 信託報酬 | 0.162% | 0.0938% |

| 信託財産留保 | なし | なし |

| 取扱証券会社 | 楽天証券 SBI証券 マネックス証券、など | SBI証券 松井証券 三菱UFJ eスマート証券株式会社 |

主な違いをまとめると以下の通りです。

- 純資産額は楽天VTIの方が大きい

- 信託報酬(手数料)はSBI・VTIの方が安い

- SBI・VTIを購入することができるのは限られた証券会社

詳しい比較は以下の記事で行っていますので参考にしてみてください。

迷ったら手数料が低い「SBI・V・全米株式インデックス・ファンド」でよいと思います。

SBI・V・S&P500インデックス・ファンド

同じSBI・V・シリーズの中にも類似商品があります。

「SBI・V・S&P500インデックス・ファンド」です。

同じ米国株式インデックス・ファンドですが、S&P500という指数に連動します。

| 商品名 | SBI・V・全米株式インデックス・ファンド | SBI・V・S&P500インデックス・ファンド |

| ベンチマーク | CRSP USトータル・マーケット・インデックス | S&P500 |

| 構成銘柄数 | 約4,000銘柄 | 500銘柄 |

| 純資産額 (2025年4月11日時点) | 2,616.01 億円 | 17,227.92 億円 |

| 設定日 | 2021年6月29日 | 2019年9月26日 |

| 分配金 | なし(再投資) | なし(再投資) |

| 購入手数料 | 無料 | 無料 |

| 信託報酬 | 0.0938% | 0.0938% |

| 信託財産留保 | なし | なし |

| 取扱証券会社 | SBI証券 auカブコム証券 | SBI証券 auカブコム証券 マネックス証券など |

| iDeCo | × | × |

主な違いをまとめると以下の通りです。

- 純資産額はSBI・V・S&P500の方が大きい

- SBI・V・全米株式の方が銘柄が分散されている

- SBI・V・全米株式を購入することができるのは限られた証券会社

詳しい比較は以下の記事で行っていますので参考にしてみてください。

迷った場合、買いやすいのは「SBI・V・S&P500」ですね。

純資産が大きく、取り扱っている証券会社が多いので。

SBI・V・全米株式の運用実績

現在はNISA枠を使ってSBI・V・全米株式を購入しています。

つみたて投資枠で毎月10万円積、成長投資枠でスポット購入をしています。

これまで積立投資してきた運用結果を見ていきましょう。

SBI・V・全米株式1年間の運用実績

SBI・V・全米株式を1年間運用した実績を紹介します。

元本:1,150,000円

評価額:1,140,374円

損益:-9,626円

リターン:-1%

2022年は米国の急激な金利上昇の影響でマイナスでした。

2023年現在では「-1%」となっていますが、だいぶ持ち直してきた方です。

利上げの打ち止めによる回復に期待しています。

どんなに優良なインデックス・ファンドでも、マイナスになる時期は必ずあります。

焦らず、コツコツと投資を続けていきたいですね。

SBI・V・全米株式2年間の運用実績

SBI・V・全米株式を2間運用した実績を紹介します。

元本:4,000,000円

評価額:4,749,287円

損益:749,287 円

リターン:+19%

2023年後半以降は、米国株高と円安効果で大幅に増えました。

今後もこのような大幅増があるかは分かりませんが、期待できるインデックス・ファンドですね。

SBI・V・全米株式3年間の運用実績

元本:5,450,000円

評価額:5,864,149円

損益:414,149円

リターン:+8%

2024年は好調だった株式市場ですが、

2025年は米国関税政策による不透明感により、

株式市場は大暴落、円高も加速してダブルパンチをくらっています。

昨年までの利益が全て吹き飛びました。

影響が図りきれていない状況でコレですので、まだまだ油断できない状況です。

私はコロナショックなども大暴落も経験しているので、株式市場ではよくあることなのでしょう。

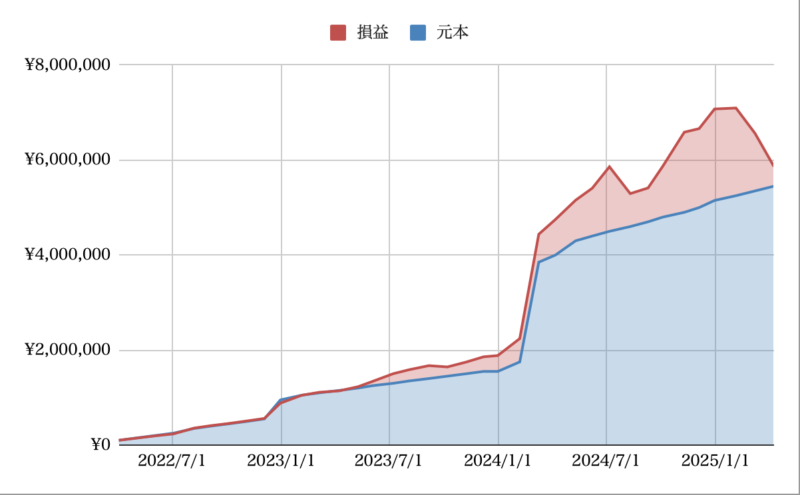

SBI・V・全米株式 運用実績の推移

SBI・V・全米株式の運用実績推移は以下の通りです。

2024年は米国の株高、円安により、含み益が大きく上昇しています。

2025年に入ってからは、上昇分を帳消しにするように含み益が目減りしています。

なお、2024年からは日本で新NISAがスタートした関係で、元本を大きく増やしています。

株式投資は毎月一定の増減があるのではなく

- ほとんど増えない時期もある

- マイナスになる時期もある

- 一気に増える時期もある

というのが特徴です。

まとめ

米国株約4000銘柄から構成

→ S&P500よりも分散されている

純資産額が大きい

→ 償還リスクが小さい

低コストで運用可能

→ ノーロード、信託報酬:0.1%以下

つみたてNISA対象銘柄

→ 非課税での運用が可能

取り扱い証券会社が少ない

→ 大手ネット証券だと3社でしか扱っていない

iDeCo非対応

→ iDeCoの非課税口座を利用できない

元本:5,450,000円

評価額:5,864,149円

損益:414,149円

リターン:+8%

SBI・V・全米株式は、低コストで運用できる優良インデックス・ファンドです。

最近登場したので認知度が低いかもしれませんが、類似商品の「楽天・全米株式」よりも低コストで運用できます。

僕は元々「楽天・全米株式」に積立投資していたのですが、「SBI・V・全米株式」に切り替えました。

「SBI・V・全米株式」は、同じ全米株式であるS&P500に連動するインデックス・ファンドと比ると、投資銘柄が多く、中小型株の成長を逃しにくいです。

僕は今後も「SBI・V・全米株式」の積立を続けていくでしょう。

私は「SBI・V・全米株式」以外にも複数の投資信託を保有しています。

当ブログでは、私が保有している別の投資信託の運用状況を紹介しているので、興味のある投資信託がありましたら参考にしてみてください。

皆さんの資産運用が上手くいくことを願っています。

とSP500の比較-160x90.jpg)

の特徴と運用実績-120x68.jpg)

コメント